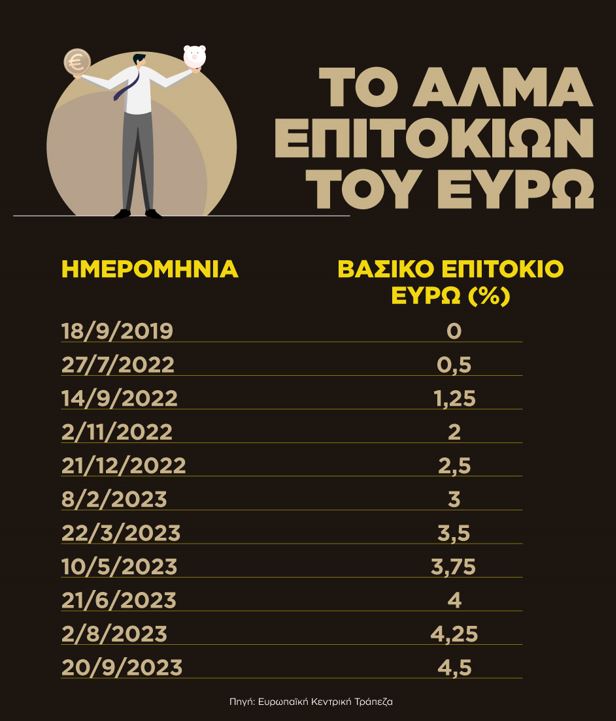

Και μολονότι η Κριστίν Λαγκάρντ από την Αθήνα έβαλε τέλος στο σερί ανόδου των επιτοκίων του ευρώ, μετά από 10 συνεχόμενες αυξήσεις, ξεκαθάρισε σε όλους τους τόνους ότι το «ακριβό χρήμα» ήρθε για να μείνει.

Αναλυτές εκτιμούν ότι τα επιτόκια θα παραμείνουν τουλάχιστον στα σημερινά επίπεδα για ολόκληρο το 2024, χωρίς να αποκλείουν το ενδεχόμενο να χρειαστεί να φτάσουμε και στα μέσα του 2025 μέχρι να έρθει η αποκλιμάκωση.

Η εξέλιξη αυτή μεταφράζεται σε «καπέλο» χιλιάδων ευρώ σε ετήσια βάση για τα στεγαστικά δάνεια με κυμαινόμενο επιτόκιο, το οποίο και θα βιώσουν οι δανειολήπτες όταν αρθεί το «ταβάνι» που έχουν βάλει οι τράπεζες στην αύξηση των επιτοκίων.

Ταυτόχρονα, η διατήρηση των επιτοκίων σε υψηλά επίπεδα λειτουργεί αποτρεπτικά σε νοικοκυριά και επιχειρήσεις ως προς τις προοπτικές νέων χορηγήσεων. Ακόμη και εκείνοι που ακόμα έχουν τη δυνατότητα να αντλήσουν ρευστότητα εμφανίζονται ιδιαίτερα διστακτικοί, γεγονός που αποτυπώνεται και στα στοιχεία των νέων χορηγήσεων.

«Καπέλο» χιλιάδων ευρώ στα στεγαστικά

Ενδεικτικό των παραπάνω είναι ότι στην περίπτωση των νοικοκυριών, μπορεί στα στεγαστικά δάνεια οι δόσεις να έχουν «παγώσει» μέχρι την Άνοιξη του 2024, όμως ήδη οι αυξήσεις μεταφράζονται σε επιπλέον 150 ευρώ το μήνα περίπου για ένα δάνειο 100.000 ευρώ 15ετούς διάρκειας. Δηλαδή το επιπλέον κόστος ενός στεγαστικού δανείου ξεπερνά ακόμη και τους δύο μέσους καθαρούς μισθούς σε ετήσια βάση.

Μάλιστα, αν εντός του 2024 αρθεί το «ταβάνι» που έχουν βάλει οι τράπεζες στις δόσεις των στεγαστικών δανείων, εκατοντάδες χιλιάδες νοικοκυριά θα βρεθούν αντιμέτωπα με ένα πραγματικό σοκ, βλέποντας τις ήδη υψηλές δόσεις τους να αυξάνονται έτι περαιτέρω.

Αντίστοιχα, για τις επιχειρήσεις από τον Ιούλιου του 2022, όταν και ξεκίνησε το ντόμινο των αυξήσεων, το Εuribor τριμήνου, με βάση το οποίο υπολογίζεται το συνολικό κόστος χρήματος για τις επιχειρήσεις διαμορφωνόταν σε αρνητικό επίπεδο ενώ για την πλειονότητα των δανείων λογιζόταν ως μηδενικό. Σήμερα, έχει εκτιναχθεί κοντά στο 3,95%. Γεγονός που σημαίνει ότι για κάνε ένα εκατομμύριο δανεισμού, κάθε επιχείρηση πρέπει να πληρώνει 39.500 ευρώ επιπλέον σε τόκους.

Έτσι, αν μια μεσαία επιχείρηση έχει συνολικό δανεισμό της τάξης των 10 εκατ. ευρώ, ο ισολογισμός της επιβαρύνεται με 395.000 ευρώ το χρόνο επιπλέον, με ό,τι αυτό συνεπάγεται για τη βιωσιμότητά της αλλά και τις αυξήσεις που η ίδια αναγκαστικά κάνει στα προϊόντα και τις υπηρεσίες τις.

«Παγωμένα» τα νέα δάνεια

Την ίδια στιγμή, πέρα από το αυξημένο κόστος για τις υπάρχουσες χορηγήσεις, «φρένο» στις εκταμιεύσεις στεγαστικών αλλά και επιχειρηματικών δανείων έχει φέρει η κατακόρυφη αύξηση των επιτοκίων του ευρώ, αλλά και η εκτίμηση ότι πλέον το «ακριβό χρήμα» ήρθε για να μείνει.

Όπως αναφέρουν τραπεζικά στελέχη, η συνολική άνοδος στο κόστος δανεισμού κατά περισσότερες από 400 μονάδες βάσης σε λίγο παραπάνω από ένα χρόνο έχει αλλάξει άρδην τα δεδομένα και μαζί τους την «όρεξη» των επιχειρήσεων αλλά και των νοικοκυριών.

Ενδεικτικό της κατάστασης είναι το γεγονός ότι η στεγαστική πίστη, που είχε «τσιμπήσει» εντός του 2022, εμφανίζει πλέον αναιμική δραστηριότητα. Ο λόγος είναι ότι το συνολικό κόστος δανεισμού, σε συνδυασμό με την αλματώδη αύξηση των τιμών των ακινήτων τα τελευταία χρόνια δυσκολεύουν πολύ τις αγορές για τα ελληνικά νοικοκυριά.

Από την πλευρά τους, τα χρηματοπιστωτικά ιδρύματα επιχειρούν να δελεάσουν τους δανειολήπτες, χρηματοδοτώντας οι ίδιες ένα κομμάτι του επιτοκίου των στεγαστικών δανείων, ώστε, τουλάχιστον για τα πρώτα χρόνια αυτό να μην υπερβαίνει το 4%-4,5%. Ακόμα όμως και με αυτό το κίνητρο, όπως προκύπτει και από τα στοιχεία της Τράπεζας της Ελλάδος, ο ετήσιος ρυθμός μεταβολής των νέων συμβάσεων στη στεγαστική πίστη κατέγραψε αρνητικό πρόσημο το α΄ εξάμηνο του 2023.

Αντίστοιχα, «φρένο» καταγράφουν και οι εκταμιεύσεις στην επιχειρηματική πίστη, ενώ ταυτόχρονα μια σειρά επιχειρήσεις με ταμειακά διαθέσιμα έσπευσαν να αποπληρώσουν τμήμα ή και ολόκληρο τον δανεισμό τους. Αποτέλεσμα των παραπάνω είναι οι καθαρές νέες εκταμιεύσεις (Delta) να είναι σε κάποιες περιπτώσεις πλέον αρνητικές και η τάση αυτή αναμένεται να συνεχιστεί και τα επόμενα τρίμηνα.

Αυτό δεν σημαίνει ότι η επιχειρηματική πίστη θα σταματήσει να είναι η «ατμομηχανή» της ανάπτυξης των χρηματοπιστωτικών ιδρυμάτων, όμως οι νέες εκταμιεύσεις και η διεύρυνση του χαρτοφυλακίου δεν θα διατηρήσουν τους ρυθμούς της προηγούμενης τριετίας.