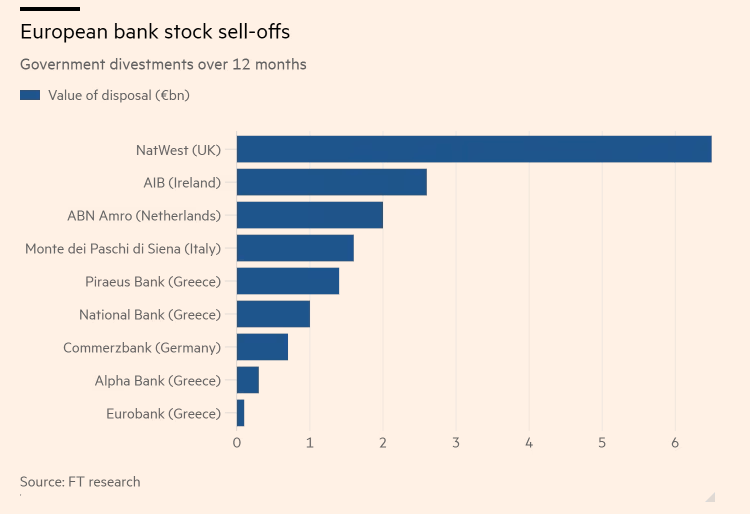

Πάνω από 16 δισ. ευρώ έχουν εισπράξει οι ευρωπαϊκές χώρες από την πώληση μετοχών τραπεζών που είχαν διασώσει, προσπαθώντας να ολοκληρώσουν την διαχείριση των μακροχρόνιων επιπτώσεων της παγκόσμιας χρηματοπιστωτικής κρίσης.

Ανάλυση των Financial Times σε εταιρικά αρχεία και κανονιστικές δηλώσεις έδειξε ότι οι πωλήσεις τραπεζικών μετοχών έχουν αυξηθεί τους τελευταίους 12 μήνες, καθώς εκμεταλλεύτηκαν την άνοδο που καταγράφουν οι τραπεζικοί τίτλοι στις αγορές λόγω των υψηλότερων επιτοκίων.

Πενιχρές οι επιστροφές κεφαλαίων στα δημόσια ταμεία

Ωστόσο, οι κυβερνήσεις ανακτούν ως επί το πλείστον μόνο ένα κλάσμα των χρημάτων των φορολογουμένων που έβαλαν στους εγχώριες τράπεζες τους πριν από μιάμιση δεκαετία για να τους σώσουν από την κατάρρευση.

«Η εμπειρία της κατοχής μεριδίων σε τράπεζες έχει διδάξει στις κυβερνήσεις τη σημασία της έγκαιρης περικοπής των ζημιών, καθώς η πλήρης ανάκτηση των επενδύσεων μπορεί να μην είναι ρεαλιστική» εξηγεί ο Filippo Alloatti, επικεφαλής του τμήματος χρηματοοικονομικών πιστώσεων της Federated Hermes.

Τους επόμενους μήνες κι άλλες πωλήσεις μετοχών, καθώς η ελληνική και η ιταλική κυβέρνηση βρίσκονται σε πορεία επιστροφής των μεγάλων τραπεζών που διασώθηκαν στον ιδιωτικό τομέα μέχρι το τέλος του έτους, ενώ παρόμοιες κινήσεις αναμένονται το 2025 από την Βρετανία και την Ιρλανδία.

Ευκαιρίες για τις τράπεζες

Οι πωλήσεις έχουν δημιουργήσει ευκαιρίες για τις τράπεζες που εξετάζουν το ενδεχόμενο εξαγοράς των ανταγωνιστών τους. Αυτή την εβδομάδα η UniCredit αγόρασε από τη γερμανική κυβέρνηση ποσοστό 4,5% στην Commerzbank έναντι 702 εκατ. ευρώ αυξάνοντας το μερίδιό της στο 9%.

Ο διευθύνων σύμβουλος της UniCredit, Αντρέα Ορσέλ, δήλωσε αυτή την εβδομάδα ότι η αύξηση του μεριδίου θα μπορούσε να οδηγήσει σε μια πλήρη εξαγοράς,

«Οι συζητήσεις για συγχωνεύσεις και εξαγορές ή για έναν περαιτέρω συνδυασμό βρίσκονται στην κορυφή» των τρεχουσών συζητήσεων γύρω από το διακύβευμα αυτό, είπε χαρακτηριστικά ο Orcel σε συνέντευξή του στην τηλεόραση του Bloomberg την Πέμπτη. «Μπορούμε να εμπλακούμε εποικοδομητικά ως προς το εάν όλοι θέλουμε να δημιουργήσουμε κάτι περισσότερο από την αξία που μπορεί να δημιουργήσει η Commerzbank αυτόνομη».

O Orcel, γνωστός ως ο dealmaker, πραγματοποίησε την πρώτη του μεγάλη εξαγορά ως Διευθύνων Σύμβουλος της UniCredit πέρυσι, συμφωνώντας να αγοράσει τη συμμετοχή του ελληνικού κράτους στην Alpha Bank και εξαγοράζοντας τη ρουμανική μονάδα της Alpha. Τον Ιούλιο, η UniCredit συμφώνησε να αγοράσει τον πολωνικό πάροχο τραπεζικών υπηρεσιών Vodeno και τη βελγική ψηφιακή τράπεζα Aion Bank SA.

«Πιστεύουμε ότι υπάρχει χώρος για τον κατακερματισμό της αγοράς για να προστεθεί περαιτέρω αξία μέσω της ενοποίησης», είπε. «Αν υπάρχει η βάση για να το κάνουμε αυτό εποικοδομητικά και να ενισχύσουμε αυτά που μπορούμε να προσφέρουμε στη γερμανική οικονομία και την Ευρώπη, τότε αυτό είναι μια εξαιρετική κίνηση για την UniCredit», είπε.

Πόσα εισέπραξε η Ελλάδα

Η ελληνική κυβέρνηση, όπως σημειώνουν οι Financial Times, χορήγησε 50 δισ. ευρώ στις τέσσερις μεγαλύτερες τράπεζες για να τις στηρίξει κατά τη διάρκεια της μακροχρόνιας κρίσης χρέους της χώρας. Το τελευταίο έτος έχει εισπράξει περισσότερα από 1,7 δισ. ευρώ από την πώληση της Alpha Bank, της Eurobank και της Τράπεζας Πειραιώς. Έχει επίσης πουλήσει μετοχές ύψους 1 δισ. ευρώ στην Εθνική Τράπεζα και αναμένεται να πουλήσει το υπόλοιπο 18% τις επόμενες εβδομάδες.

Ο μεγαλύτερος πωλητής κατά το τελευταίο έτος ήταν το βρετανικό υπουργείο Οικονομικών, το οποίο πούλησε μετοχές ύψους 5,5 δισ. λιρών (6,5 δισ. ευρώ) από τη NatWest και μείωσε το μερίδιό του από 38,5% σε λίγο κάτω από 18% από τον Δεκέμβριο.

Η κυβέρνηση του Ηνωμένου Βασιλείου εισέφερε 45,5 δισ. στερλίνες στη NatWest – τότε γνωστή ως Royal Bank of Scotland – και απέκτησε 84% των μετοχών της επιχείρησης σε δύο προγράμματα διάσωσης το 2008 και το 2009. Έκτοτε, σταδιακά πωλεί τη συμμετοχή της και λαμβάνει μερίσματα. Το εναπομείναν 18% του μεριδίου της αξίζει περίπου 5 δισ. στερλίνες.

Η ολλανδική κυβέρνηση πούλησε την περασμένη εβδομάδα μετοχές της ABN Amro αξίας 1,2 δισ. ευρώ, αν και διατηρεί μερίδιο 40,5% σε μια τράπεζα για τη διάσωση της οποίας δαπάνησε 22 δισ. ευρώ το 2008.

Η ιρλανδική κυβέρνηση συγκέντρωσε επίσης 2,6 δισ. ευρώ τους τελευταίους 12 μήνες μειώνοντας το μερίδιό της στην AIB, η οποία έλαβε 21 δισ. ευρώ από τη στήριξη των φορολογουμένων, από 46% σε 22%.

Και το ιταλικό υπουργείο Οικονομικών μείωσε το μερίδιό του στη Monte dei Paschi di Siena από το Νοέμβριο από 64% σε 27%, συγκεντρώνοντας 1,6 δισ. ευρώ, και θα μπορούσε να εκποιήσει το υπόλοιπο μερίδιό του μέχρι το τέλος του έτους.

Τα υψηλά επιτόκια φέρνουν κέρδη στις τράπεζες

Οι ευρωπαϊκές τράπεζες είδαν τα κέρδη τους να εκτοξεύονται στα ύψη τα τελευταία τρία χρόνια λόγω της εκτίναξης των επιτοκίων. Οι τράπεζες παράγουν κέρδη από τη διαφορά μεταξύ των τόκων που λαμβάνουν από τους δανειολήπτες και των τόκων που καταβάλλουν στους καταθέτες. Τα κέρδη αυτά αυξάνονται όταν αυξάνονται τα επιτόκια.

Ο δείκτης Euro Stoxx Banks, ο οποίος παρακολουθεί τους μεγαλύτερους τράπεζες της ηπείρου, έχει αυξηθεί σχεδόν 30% κατά το τελευταίο έτος.

Ωστόσο, ακόμη και καθώς η Ευρωπαϊκή Κεντρική Τράπεζα έχει αρχίσει να μειώνει τα επιτόκια, ορισμένοι αναλυτές προβλέπουν ότι οι τιμές των μετοχών των τραπεζών θα συνεχίσουν να αυξάνονται.

«Πιστεύουμε ότι οι τραπεζικές μετοχές παραμένουν πολύ φθηνές και θα κερδίσουν σταδιακά μια επαναξιολόγηση υψηλότερα, καθώς τα κέρδη κερδοφορίας αποδεικνύονται πιο βιώσιμα από ό,τι υποθέτει σήμερα η αγορά» εξηγεί ο Andrew Stimpson, αναλυτής της Keefe, Bruyette & Woods.

Οι ευρωπαϊκές τράπεζες είχαν μια αστρική χρονιά μέχρι στιγμής, σημειώνοντας άνοδο 18%, εξηγεί στο Bloomberg o Gilles Guibout, διαχειριστής χαρτοφυλακίου με έδρα το Παρίσι στην Axa Investment Managers και υποστηρίζει ότι υπάρχει περιθώριο για περαιτέρω κέρδη δεδομένων των χαμηλών αποτιμήσεων.

Πηγή: OT